広告|サイト内にPRを含みます。

- 「配当金目当て」で買ったら、株価が値下がりして損をした…

- 「この会社なら安心」と信じていたのに、突然、配当が減らされた…

- 調べれば調べるほど、何が正解かわからなくなった…

その失敗、もう終わりにしましょう。

メーカーで働く、普通の30代サラリーマンです。たくさんの失敗を繰り返しながら、配当株投資を10年続けた結果、年間30万円(手取り)の配当金になりました。保有している48銘柄のうち42銘柄が含み益となり、再現性高く成長しています。

手にした配当金は、家族との外食や旅行に使っています。そんな「今」を楽しみながら、将来の資産も育てる資産運用を行っています。

この記事を読めば、もう銘柄選びで失敗しません。

私の経験と失敗から導き出した「再現性のある優良銘柄の選び方」を、具体的な手順に沿って解説します。

あなたも自分自身の力で、安定した配当(果実)を生み続け、自らも成長する「金のなる木」を見つけられるようになります。

失敗しない銘柄選びは、不健康な企業を避けること

下記の2つを目標に、”今”と”将来”のバランスを取るために配当株投資を行っています。

- 配当金で、”今”の生活を充実させること

- “将来”のために「配当金」と「資産」を守り、育てること

この目標を達成するために、

「配当金を安定して生み出し(果実)、配当金も企業自体も成長していく(果樹が健康に育つ)」このような優良企業を見つけることが重要です。

高配当(高い配当利回り)の企業ばかり集めて、失敗をしました。

「高配当」の裏にある罠

配当利回りを優先すると、一見、見た目はいいが、実は病気で弱っている「金のなる木」を選んでしまいます。今はたくさんの配当金があっても、「金のなる木」が痩せ細ることで配当金や資産も減少します。

具体的には、下記に示す「罠のような企業」があります。

- 無理して配当金を出している

- 利益のほとんど、あるいはそれ以上を配当金として支払っている企業。貯金を取り崩し、ひどいと借金してまで、配当金を支払っています。長くは続きません。

- 事業の成長性を捨てて、配当金を多く支払う

- 事業投資を怠り、その分を配当金に使っている企業は、競争力を失います。競合他社との競争に負けると、長期的に配当金も企業価値も減少します。

- 業績不振、収益性悪化で株価が下がっている

- 株価が下がることで、計算上の利回りが高く見えているだけの状態。配当金が減少しても、それ以上に株価が下がれば、配当利回りは増加します。

このような銘柄を買ってしまった、過去の失敗経験を紹介します。

失敗談:ポーラ・オルビスHD

下記の理由で、2019年8月にポーラ・オルビスHDの株を買いました。

- 高配当

- 大手で、有名企業

- 妻一押しの株主優待

企業分析を一切せず、2,459円で100株を買いました。その後、現在では残念な実績になっています。

改めて企業分析をした結果、購入時で配当性向(利益のうち配当金に使う割合)が100%をオーバー。「無理して配当金を出している」企業でした。

銘柄の選び方を知っていれば、この失敗は避けられました。

「病気で弱っている」のサインは、必ずEPS(1株当たり利益)や配当性向といった指標に表れます。健康診断のように項目ごとに分析し、基準値を満たした銘柄を選ぶことが重要です。

分析せず、配当利回りランキングなどを参考にした銘柄選びは、失敗する定番です。

再現性のある配当株の選び方

優良企業の選び方を下記の順番で解説します。

- 5つの足切り条件で、企業をふるいにかける

- 企業分析を行う順番を決める

- 企業分析から「本物の優良企業」を見極める

Step1:5つの足切り条件で、企業をふるいにかける

日本の上場企業は、約4,000社あります。順番に1社ずつ企業分析していたら、途方もない時間がかかってしまいます。

最初に足切りを行い、下記の条件を満たした企業をピックアップします。

5つの条件で、足切りを行う

- ROE(自己資本利益率)8%以上(収益性)

- 自己資本比率 20%以上(財務健全性)

- 配当性向 50%以下(配当金の持続性)

- 配当利回り 2%以上(最低限のリターン)

- 平均売上高成長率 0%以上(成長性)

この5つの条件は、再現性のある銘柄選びの土台であり、失敗を避けて「配当金」と「資産」の成長を狙うための最低ラインです。企業の「稼ぐ力・安定性・成長性」をバランス良く見ることで、優良企業の候補を効率的に見つけ出します。

ポートフォリオの不足している業種から、順番に企業分析を行います。

Step2:企業分析を行う順番を決める

ピックアップした企業から、効率よく詳細を分析するために、優先順位を決めます。おすすめの優先順位の決め方を2つ紹介します。

優先順位の決める方法

- 方法①:ROEの高い順

- 利益こそが、配当金や企業価値を成長させる源泉です。収益性を重視し、より効率的に稼いでいる企業から分析を行います。

- 方法②:PBRの低い順

- PBR(株価純資産倍率)が低いほど、企業の資産価値に対して株価が割安であることを示します。「まだ市場に十分に評価されていない、将来大きく成長する可能性を秘めた【掘り出し物】を見つけたい場合」に有効です。

- 配当金の成長を重視→「ROEの高い順」

- 株価の成長を重視→「PBRの低い順」

2つの方法の決め方は、ポートフォリオの目標に合わせて判断します。

Step3:企業分析から「本物の優良企業」を見極める

順番に企業分析を行い、本物の優良企業を見つけます。企業の過去・未来を総合的に分析し、見た目はいいが、実は病気で弱っている「金のなる木」ではないことを判断します。

企業が積み上げてきたものを確認する

企業の過去から今にかけて、業績の推移を確認します。

| 項目 | 優秀 | 良 | イマイチ or NG |

|---|---|---|---|

| 売上高 (企業の収入) | 安定した右肩上がり | ジグザグでも右肩上がり | 右肩下がり |

| EPS (稼ぐ力) | 右肩上がり | 横ばい | 右肩下がり |

| ROE (収益性) | 12%以上 | 10%以上 | 8%以下 |

| PBR (純資産に対する割安さ) | 1倍以下 | 1倍超 | 数値が大きいほど割高 |

| 自己資本比率 (財務健全性) | 60%以上 | 30%以上 | 20%未満 |

| 配当金の推移 | 連続した増配傾向 | 増配傾向 | よく減配している |

| 配当性向 (増配余力) | 30%以下 | 50%以下 | 50%以上 |

抜きん出た特徴を評価するのではなく、長期的に安定かつコツコツ成長しているかが重要です。

IR資料から、未来の企業を想像する

未来に向けた企業の「方針」や「姿勢」を確認します。企業がIRページに掲載している「決算説明会資料」や「有価証券報告書」を入手し、未来における企業価値をイメージします。

IR資料から確認する内容

- 株主還元姿勢(配当方針)

- 今後の配当予想、累進配当制度やDOE制度の有無を直接確認する。

- 企業の独自性や強み

- 同業他社と比べた、業界内での立ち位置や独自の強みを確認する。独自性や参入障壁があるほど、配当金や企業価値の安定と成長につながる。

- 今後の事業戦略

- 今後どこで稼ぐのか、企業が描いているビジネスモデルを確認する。成長分野への投資や海外展開を積極的に行うことで、競争力がつき、将来の配当金や企業価値が増加する。

ここまでの3ステップで、「配当金を安定して生み出し、配当金も企業自体も成長する優良企業」を見極めます。

次に、分析にかかる手間を大幅にカットできる「銘柄スカウター」を紹介します。

【分析ツール】手間を99%カットする方法

銘柄の選び方を読んで、

👤「理論はわかったけど、正直、面倒くさそう…🌀」

👤「4000社の中から分析なんて、時間がかかりすぎる…❌」

そう感じた方も、ご安心ください。

面倒な作業を劇的に時短してくれるツールが、私が提供開始から使っているマネックス証券の「銘柄スカウター」です。

銘柄スカウターの魅力

銘柄スカウターを使えば、これまで解説してきた複雑な分析が、驚くほど簡単になります。

- 分析時間を99%カットする「10年スクリーニング」

- 4000社の中から「5つの足切り条件」を満たす数10社の候補企業まで、わずか数秒で絞り込めます。分析にかける手間と時間を圧倒的に短縮する必須級の機能。

- 企業の健康状態が一目でわかる

- 売上高や配当金の推移が、グラフで確認できます。企業の過去から今までの「健康診断結果」が、視覚的に短時間で確認できます。

- ライバル企業を同時に分析できる

- ROEや自己資本比率といった数値を、競合にしぼって横並び比較ができます。これにより、気になる企業の業界内における本当の立ち位置がわかります。

銘柄スカウターは、マネックス証券の口座を開設するだけで、誰でも無料で使えます。

まだ持っていない方は、本気で銘柄選びを始める第一歩として、この機会に準備しておくことを強くおすすめします。

最短5分で口座開設!

もちろん、銘柄スカウターも万能ではありません。

銘柄スカウターの弱点

- 配当方針の確認

- 累進配当制度やDOE制度の導入といった、配当方針の記載はない。

- 経営者が考える企業価値が伝わらない

- IR資料などをもとにマネックス証券が作り上げているサービス。企業が考えている事業戦略や経営陣のビジョンといった、温度感は伝わってこない。

この弱点を補うため、企業の公式サイトへ行き、IR資料を読み込む必要があります。

正直…IR資料は難しくて、よくわかりません。そのため、最近はNotebookLMを使って分析をしています。

実践編:KDDIを分析してみよう

解説した銘柄選びの手順で、実際の企業を分析していきます。銘柄スカウターを使用して、足切りから投資判断まで詳細を解説します。

スクリーニングと足切りチェック

- Step1:ポートフォリオの確認

- まずはポートフォリオの現状を確認して、分散の弱い業種を見つけます。

ポートフォリオにおける業種分散の基準について、下記で詳細を解説しています。

【初心者】配当株ポートフォリオの作り方とメンテナンス方法を徹底解説!安定収入と資産成長を両立

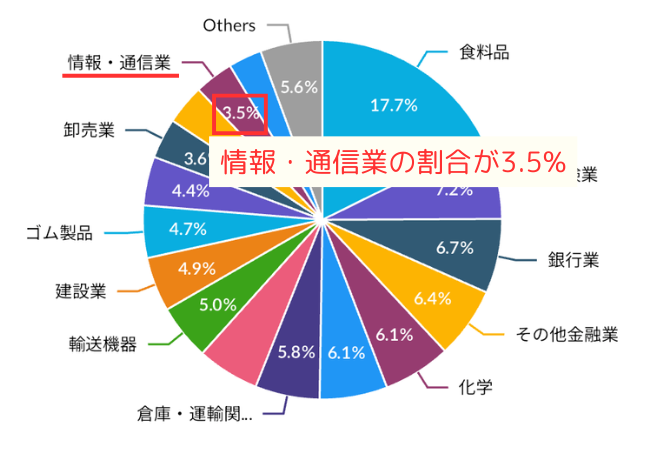

ポートフォリオ内の割合が、3.5%と小さい「情報・通信業」、その中でも電話通信事業から選びます。

- Step2:「オリジナル業種」で業種を絞り込む

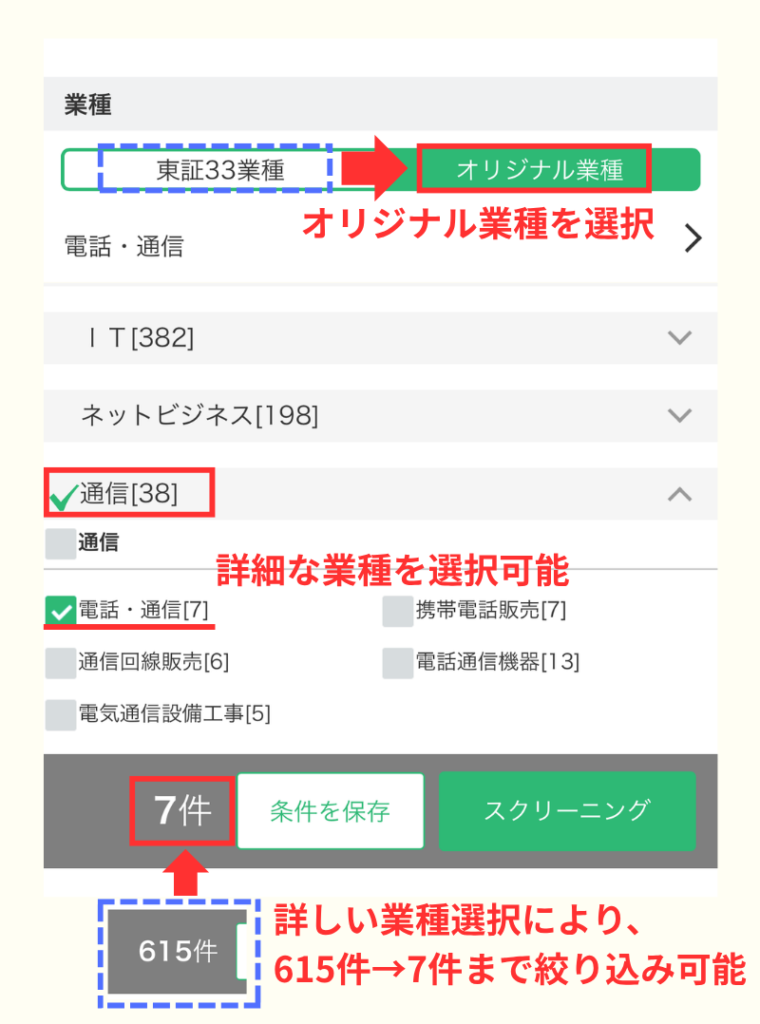

- 銘柄スカウターの「10年スクリーニング」を使って、企業をピックアップします。

業種選択について、「オリジナル業種」がオススメです。より詳細な業種別に仕分けできるため、同業他社との比較が楽になります。

オリジナル業種を選択し、通信の中にある「電話・通信」をチェックすることで、7社まで絞り込みました。

- Step3:足切りで絞り込み

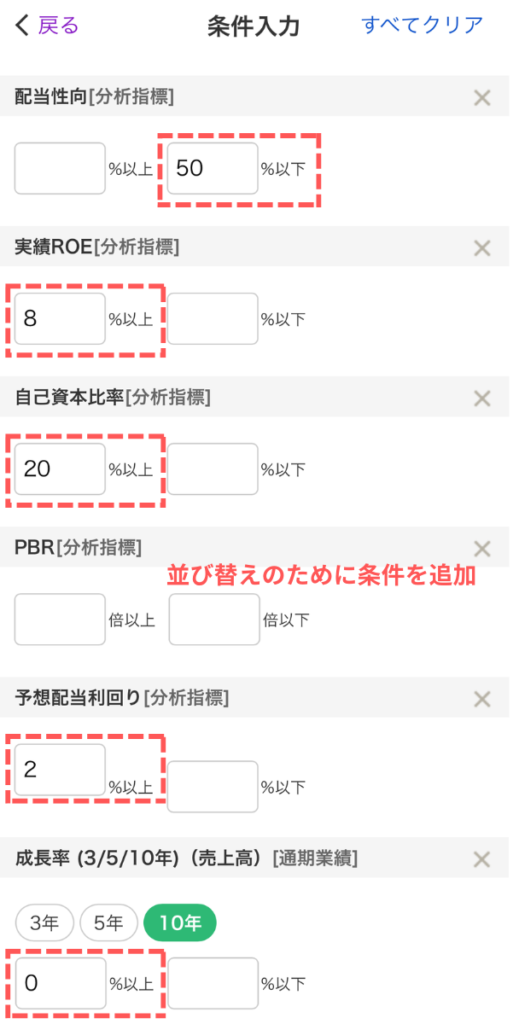

- 次に「10年スクリーニング」の条件入力に、足切り条件を入力します。

PBR(実績)は、次の順番を決めるときに使用します。値は、指定しません。

条件を保存しておくと、次回の作業が楽になります。

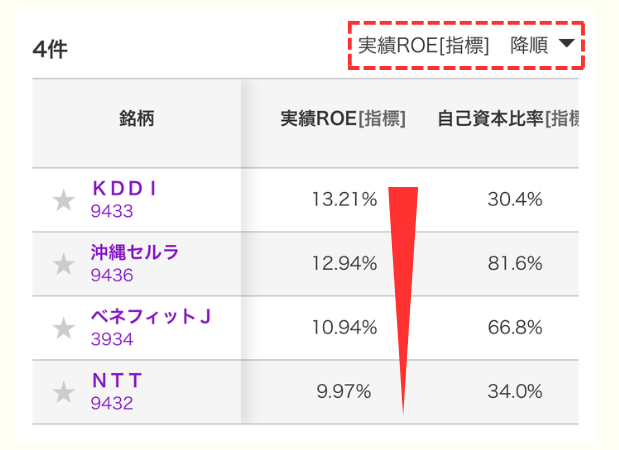

足切りの結果、4社まで絞り込みができました。この中から、企業分析を行う企業を選びます。

並び替えを行い、企業分析を行う企業を決める

「①ROEの高い順」と「②PBRの低い順」の2つで、それぞれ企業を並べ替えます。

- 方法①:ROEの高い順

- 効率良く稼いでいる企業順。

- 方法②:PBRの低い順

- 企業の資産価値が割安順。

効率的に分析するために、上の企業から順に見ていきます。今回は、ROEが一番高いKDDIについて企業分析を行います。

銘柄スカウターで、KDDIの業績を確認する

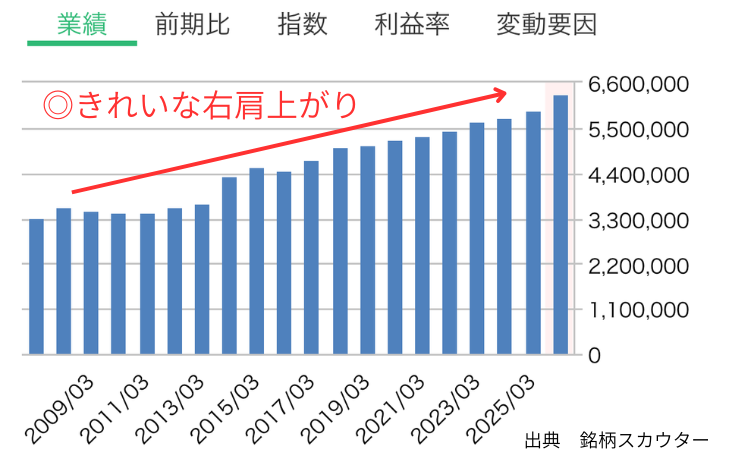

- 売上高:安定して右肩上がり◎

- 長期的に右肩上がりで上昇。2016年から毎年、過去最高の売上高を更新している。

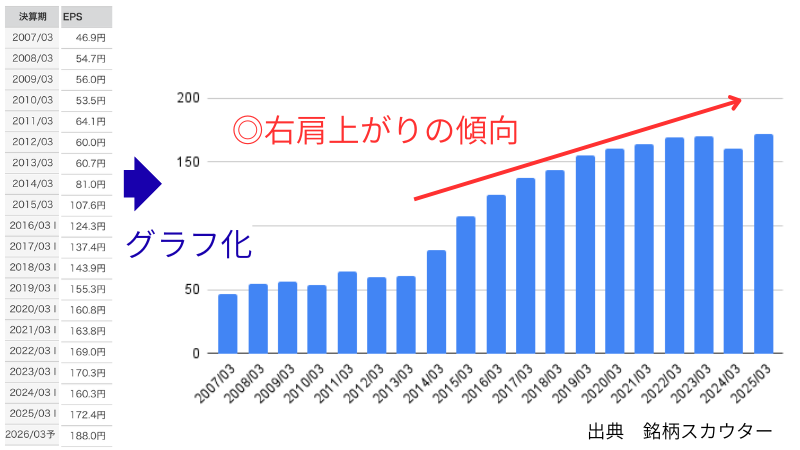

- EPS:長期で右肩上がり◎

- 2013年から、右肩上がりの傾向。直近10年で、約3倍に成長した。

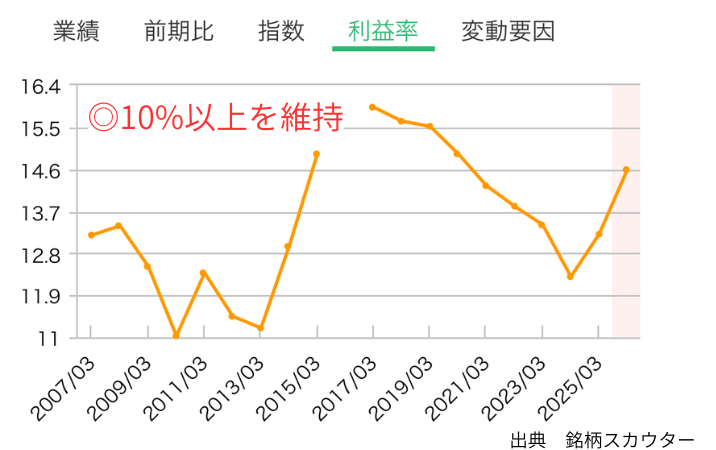

- ROE:10%以上○、12%以上◎、過剰に高いと借金過多の懸念

- 20年近くROE10%以上を維持しており、安定感のある高収益企業。

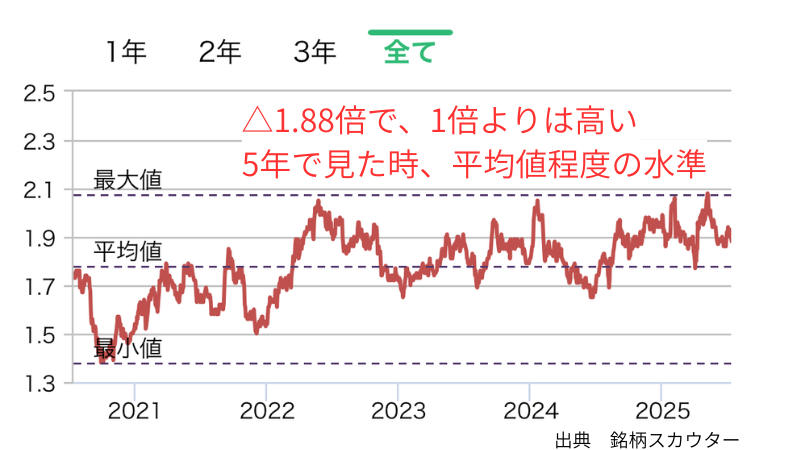

- PBR:数値が大きほど割高、1倍以下で割安

- 1.88倍は、企業価値から見ると割安ではない。5年平均値程度のため、市場は許容している水準。

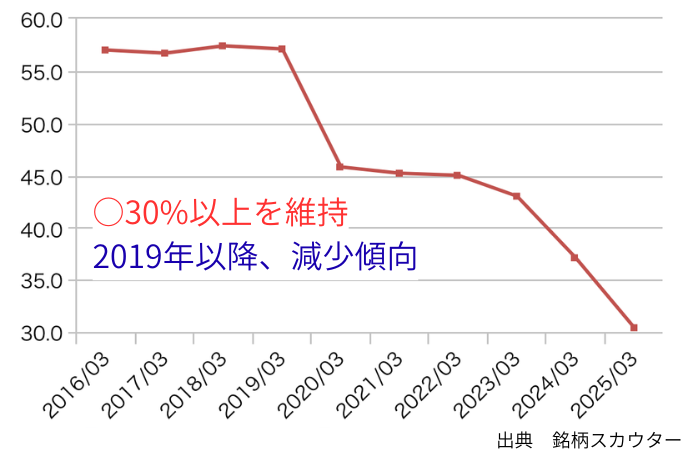

- 自己資本比率:30%以上で○、60%以上で◎

- 30%以上を維持しているが、年々減少しているのが懸念。

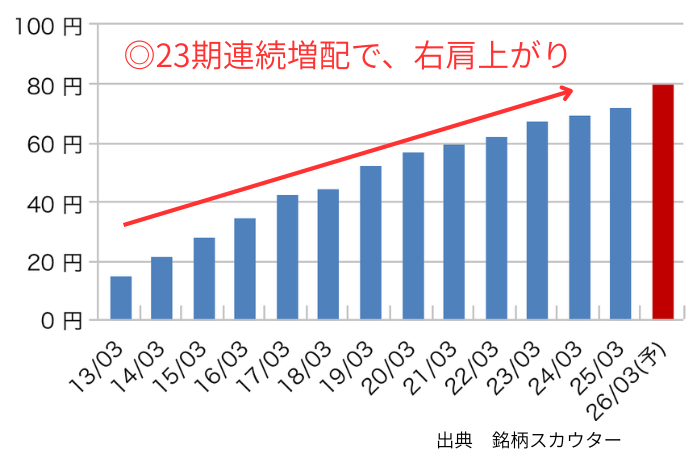

- 配当金の推移: 安定した増配傾向◎、よく減配していると✖️

- 右肩上がりで上昇。23期連続増配企業。直近10年で、約3倍に増配。

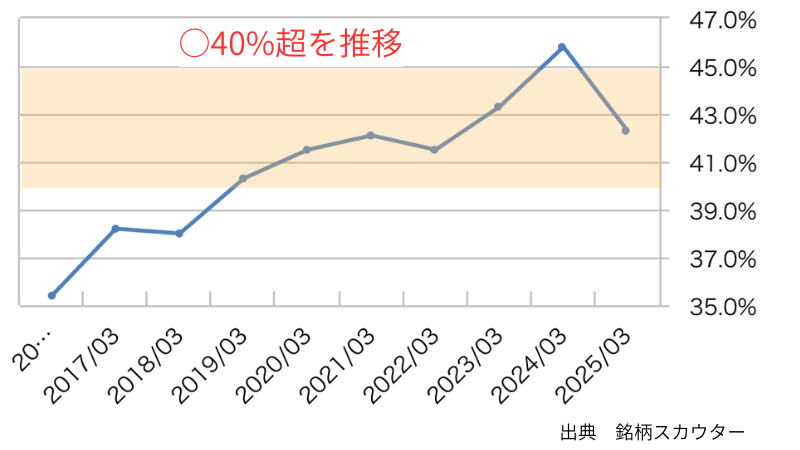

- 配当性向: 低いと増配余地がある、高いと減配リスクが懸念。

- 近年は、40%〜45%の間で推移。

IR資料から、KDDIの未来を考える

KDDIの公式サイトに行き、最新のIR資料を入手します(KDDI:IRライブラリー)。入手したIR資料から調査でわかった内容を、下記にまとめます。

IR資料から確認する内容

- 株主還元姿勢(配当方針)

- 2026年3月期まで配当性向40%超を維持する。内部留保は、将来の設備投資や新規事業へ当てる。2019年3月期と比較して、2026年3月期のEPSを1.5倍に引き上げる目標とし、増配を見込む。

- 企業の独自性や強み

- 「つなぐチカラ」の進化と、長年培った運用ノウハウやパートナーリングが、強みです。AIやデジタルデータを活用し、災害時も陸・海・空・宇宙から復旧を支援する使命感が根底にある。今後、ローソンとの連携で顧客接点を拡大していく。

- 今後の事業戦略

- 5G通信を核に、DX、金融、エネルギーの3つの注力領域を拡大。特にAI基盤「WAKONX」で社会課題解決や法人成長を加速させる。また、技術の海外展開を視野に入れる。

ここまでで、KDDIの企業分析が終わりました。内容をまとめて、投資判断を行います。

KDDIの投資判断

これまでの調査をもとに、KDDIの投資判断を行います。

| 項目 | 内容 |

|---|---|

| 売上高 | 長期で右肩上がり。 最高売上高を更新中。 |

| EPS | 右肩上がりの傾向。 10年で、約3倍に成長。 |

| ROE | ROE10%以上を維持。 安定して高収益。 |

| PBR | 1.88倍、割安ではない。 |

| 自己資本比率 | 30%以上を維持。 年々、減少傾向が懸念。 |

| 配当金の推移 | 23期連続増配。 10年で、約3倍に増配。 |

| 配当性向 | 40%〜45%の間で推移。 |

- 配当方針:配当性向40%超。EPSの引き上げ目標に連動し、増配を見込む。

- 独自性:ノウハウとパートナーリングを強みに、AIやデジタルデータを活用する。ローソンと連携して顧客接点を広げる。

- 将来性:5G通信を核に、DX、金融、エネルギーの3つの注力。特に AIを活用。技術の海外展開を視野に入れる。

多くの箇所で適正を持っている、KDDIは「優良企業」です。

「優良企業」と判断できても、すぐには買いません。こうして見つけた「投資候補リスト」を作り、買い時に備えることが大切です。

買い時の分析方法について、詳細を解説しています。

【データで判断】配当株投資の「買い時」を解説|高値掴みを避ける分析法

失敗する選び方:「初心者がハマる罠」5選

「私の失敗経験」や「相談を受けた中」から、見落とされがちな罠を5つ紹介します。この罠を避けるだけでも、配当株投資の成功はぐっと近づきます。

罠①:「連続増配」の銘柄を探す

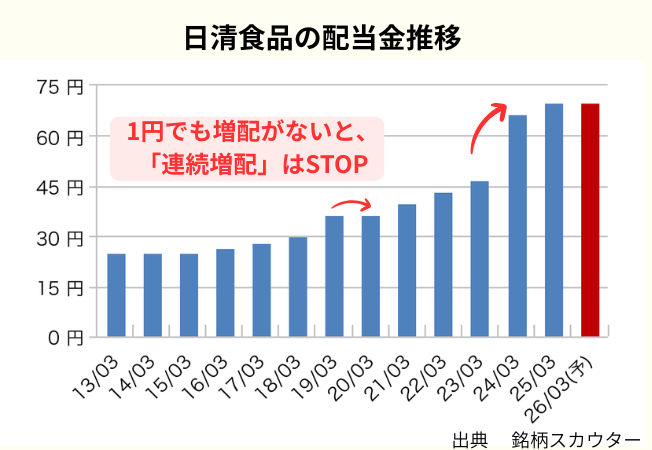

「連続増配」という理由で銘柄を選ぶのは、無難に見える危険な罠です。この選び方には、主に2つの大きな落とし穴があります。

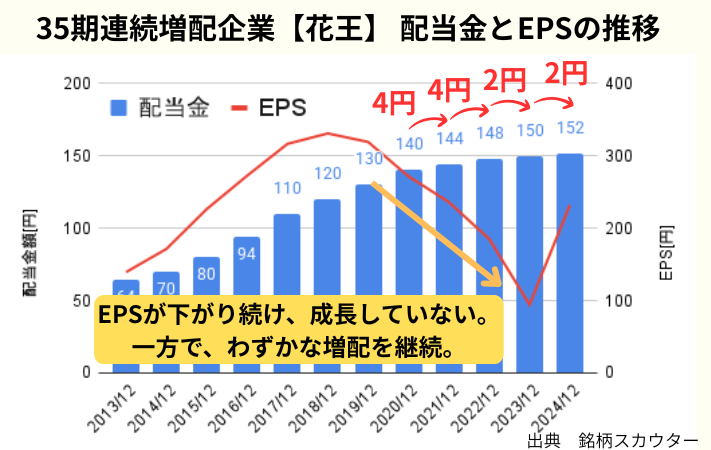

- ①見せかけの成長に騙される

- 毎年1円ずつなど、わずかな増配を続けているだけでは、本当の成長とは言えません。企業が体裁を保つための増配は、限界がきます。

- ②「機会損失」を生む

- 「連続」という条件で絞り込むと、業績に連動して大幅な増配を行っている優良企業に投資する機会を失ってしまいます。

大切なのは、利益成長に裏付けられた増配か、長期的な増配傾向か、といった「配当の質」を見極めることです。

「本物の成長株」を見抜く視点

「連続増配」という言葉に安心し、その成長が本物かを確認する。このひと手間を惜しむと、数年後に大きな差となって表れます。

- 長期的な「増配の傾向」

- EPSが、成長している

- 配当方針を決めている

罠②:株主優待を優先

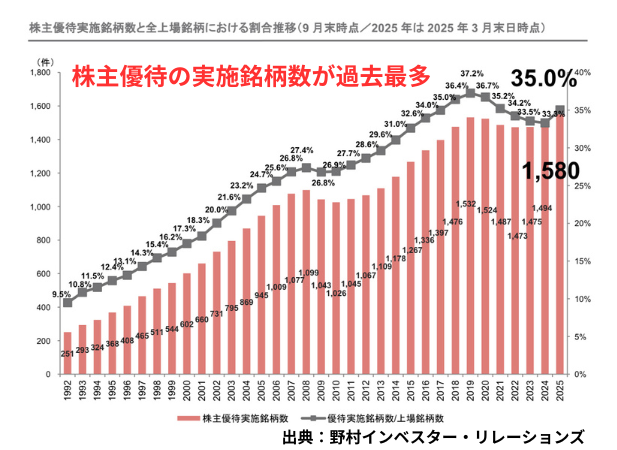

株主優待を実施している企業は、過去最多(1580社)になりました。上場企業の35%が、株主優待を行なっています。

株主優待が届くと嬉しいですし、優待生活に憧れがありました。

しかし、株主優待を優先して選ぶということは、残り65%の企業へ投資する機会を捨てています。35%の中から企業分析によって優良企業を見つけたとしても、株主優待が持つ特有のリスクが存在します。

- 突然、優待廃止になる

- 株主優待の経費は、詳細が公表されていません。利益に対して、株主優待を継続する企業側の負担感を分析できず、株主からすると唐突に廃止のニュースが飛び込んできます。配当金ならば、配当性向で確認できます。

- インフレに弱い

- 自社製品○○円といった株主優待は、製品価格が値上げすることで優待の価値が減少します。カタログギフト系の優待についても、商品の価格や量が年々下がっています。

株主優待を目的とした投資を行なってきた経験から、優待投資は「難易度の高い投資」と断言します。

あくまで、株主優待は「おまけ」

企業分析をした結果、「優良企業」と判断した上で、優待がついていればラッキーと考えるのが適切な距離感です。

罠③:「100株単位」の思い込み

優良企業を見つけても、株価が高くて100株単位では手が出せない。そんな場面では、1株から投資できる「単元未満株」がオススメです。

🌀「株数がバラバラになるのは気持ち悪い、管理が大変そう」

そのこだわりが、大きな機会損失を生む「罠」です。株の購入単位は、企業の価値とは全く関係ありません。100株に縛られることで、本当に投資したい優良企業を諦めてしまうのは、非常にもったいないことです。

むしろ、単元未満株を使いこなすことで、ポートフォリオはより柔軟になり、管理も楽になります。

- リスク許容度を守った少額投資

- 単元株では高額な銘柄も数千円から投資可能です。自分のリスク許容度の範囲で、無理なく少額から投資を始められます。

- ポートフォリオの比率で管理する銘柄分散と業種分散

- 「情報・通信業を20%」など、株価に縛られずにポートフォリオを管理。理想の比率を単元未満株で調整して、銘柄・業種分散を正確に行えます。

- 高値掴みを避ける時間分散

- 高値掴みのリスクは「時間分散」で管理します。単元株で分割買いするには多額の資金が必要ですが、単元未満株なら少額で実践可能。有効なリスク管理が誰でも簡単に行えます。

単元未満株を利用したポートフォリオ管理の方法を下記で解説しています。

【初心者】配当株ポートフォリオの作り方とメンテナンス方法を徹底解説!安定収入と資産成長を両立

罠④:競合との比較をしない

「優良企業」が1社見つかったら、満足して分析をやめてしまうのは、よくある罠です。

企業が業界内でどのような「立ち位置」なのか、理解しないまま投資をすることは、ポートフォリオのバランスを崩す原因になります。

他社の比較は、単に「1番良い会社を見つけるため」ではないです。ポートフォリオに足りないピースを埋めるために、広く投資候補となる企業を調査します。

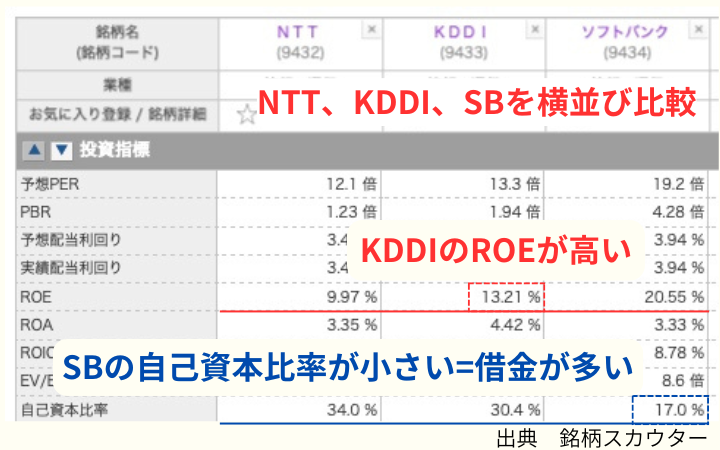

銘柄スカウターの【銘柄比較】を使用すると、同業他社を横並びで簡単に比較できます。通信業界の主要3社(NTT、KDDI、ソフトバンク)を比較します。

横並びで見ると、「KDDIは収益性が高い」「ソフトバンクは借金が多い(=借金過多で、ROEが大きく見えている)」といった特徴が一目瞭然です。これをもとにそれぞれを分析することで、各企業の強みや独自性を理解することができます。

「自分のポートフォリオには安定感を加えたいからKDDI」といった、数値に基づいた戦略的な判断が可能になります。

罠⑤:「有名企業だから安心」という思い込み

🔰「テレビCMでよく見る大手だから、めっちゃ儲かっている。」

その思い込みが、多くの初心者が最初にハマる落とし穴です。理由は、大きく3つあります。

- 広告の多さ ≠ 業績の良さ

- 「有名」なのは、単純に広告宣伝費が多いだけかもしれません。必ずしも業績が良いとは限らない。

- 大きな成長は期待しにくい

- 多くの有名企業は、すでに市場が成熟した大企業です。ここから株価が数倍になるような、爆発的な成長は期待しにくいです。

- 株価が割安な機会は少ない

- 人気の有名企業は、常に多くの投資家から分析・監視されています。そのため、株価が本来の価値より割安な状態になることは滅多にないです。

「未来のお宝株」を見つける視点

知名度やイメージで判断せず、企業分析による数値で評価しましょう。まだ市場に気づかれていない優れた中小型株にこそ、「未来のお宝株」が眠っている可能性が高いのです。

まとめ:「判断基準」を持つことが、失敗しない道

ここまで読み進めていただき、ありがとうございます。この記事で最も伝えたかったのは、「他人の意見に流されず、判断基準を持つ」ことの重要性です。

配当株投資の「判断基準」となるのが、今回解説した3つのステップです。

- 5つの足切り条件で、時間を節約する

- 分析する優先順位を決めて、効率化する

- 企業の過去と未来を見て、投資判断をする

この3ステップは、銘柄スカウターを使うことで誰でも簡単にできます。マネックス証券口座を開設し、銘柄スカウターを使って、ゲーム感覚で気になる企業を調べてみることから始めてみてください。

dカード積立で最大5%ポイント還元!

❗️「へー。この会社、こんなに儲かってるんだ!」

という自分だけのお宝企業を発見する喜びが、きっとあなたの知的好奇心を刺激するはずです。

この小さな好奇心と行動が、10年後のあなたを大きく変えます。優良企業を見つけ出し、今も将来も豊かにする投資を、今日から始めましょう。

では、また。