広告|サイト内にPRを含みます。

- 配当金も株価も成長する優良企業を見つけたい

- 三菱商事の買い時は、いつなの?

- ライバルである5大商社を比べたい

配当利回りと知名度・話題性で、投資先を決めていませんか?

私は高値掴み…含み損…減配…と失敗を繰り返してきました。雰囲気で投資先を決め、企業の抱えるリスクを見落としてきたのが原因です。

企業分析・買い時分析・競合比較を行うことで、根拠に基づいた投資の重要性を学びました。10年間投資を続け、保有する48企業中45企業でプラス、含み益+500万円を達成しています(2025年8月時点) 。

この記事では、三菱商事の「企業分析」「買い時分析」「競合比較」について徹底解説します。

最後まで読めば、企業の本質的な価値と競合との優劣を見極める具体的な方法がわかります。高値掴みを避け、再現性のある堅実な配当株投資を始めましょう。

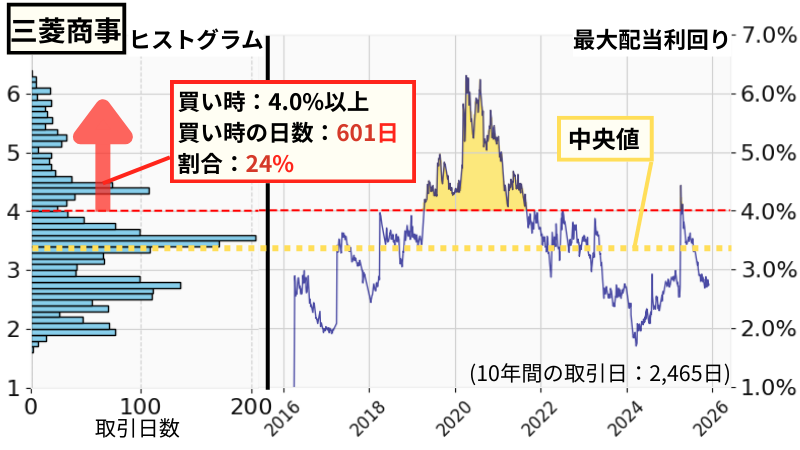

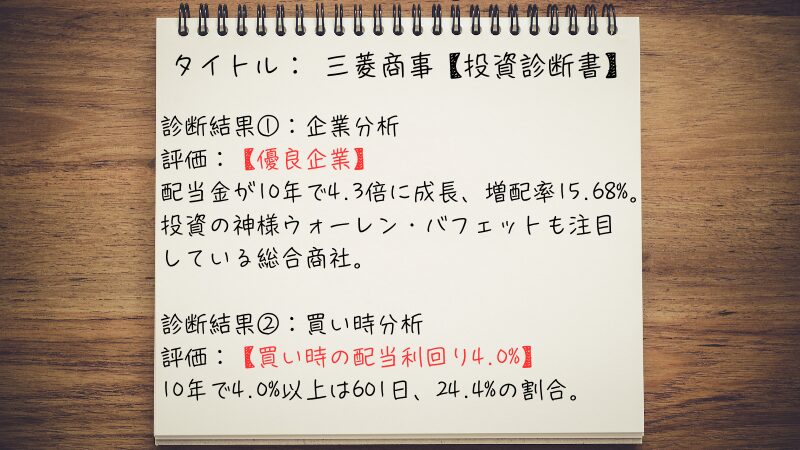

三菱商事は、投資の神様ウォーレン・バフェットも保有する、日本の代表的な総合商社です。分析の結果、ポートフォリオの主力となる「優良企業」、買い時は「配当利回り4.0%以上」となりました。

▼三菱商事の企業分析

| 項目 | 評価 | 内容 |

|---|---|---|

| 業種 | 景気敏感 | 卸売 (総合商社) |

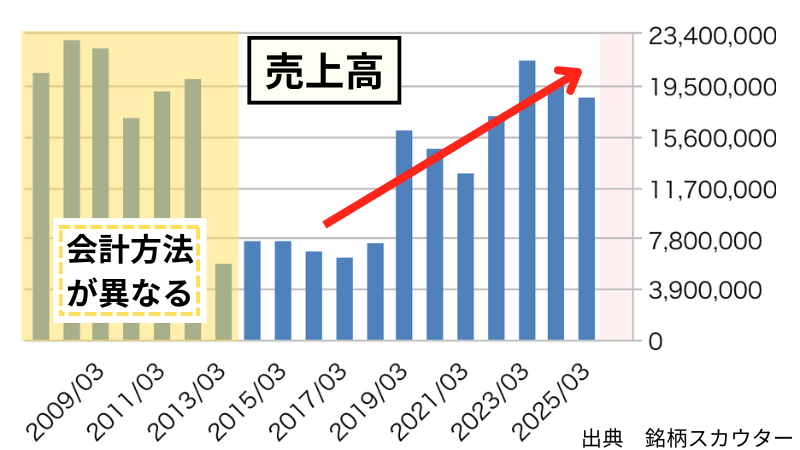

| 売上高 | 右肩上がり | ジグザグしながら、上昇傾向 |

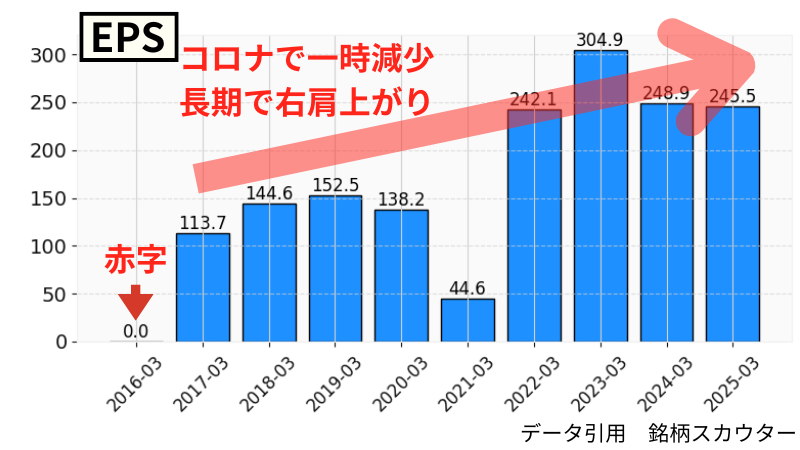

| EPS | 右肩上がり | 16年に赤字あり |

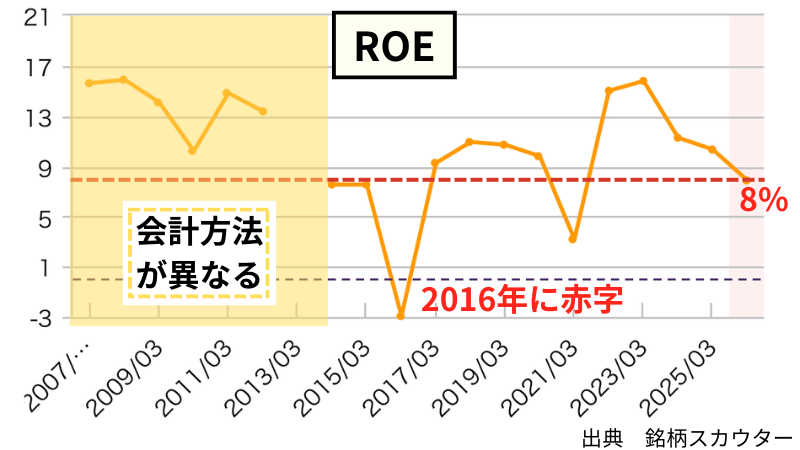

| ROE | 10.33% | 上げ下げが激しい |

| PBR | 1.57倍 | 5年平均値以上 |

| 自己資本比率 | 43.6% | 概ね30%以上を維持 |

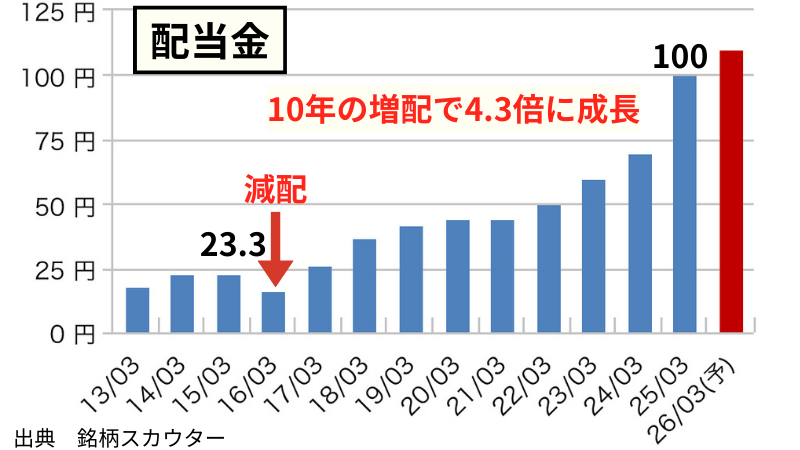

| 配当金 | 減配あり | 16年に減配 |

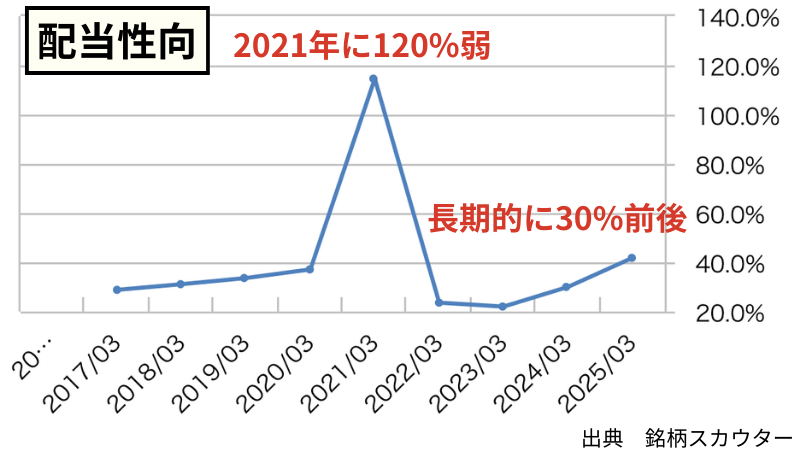

| 配当性向 | 41.8% | 30%前後を推移 |

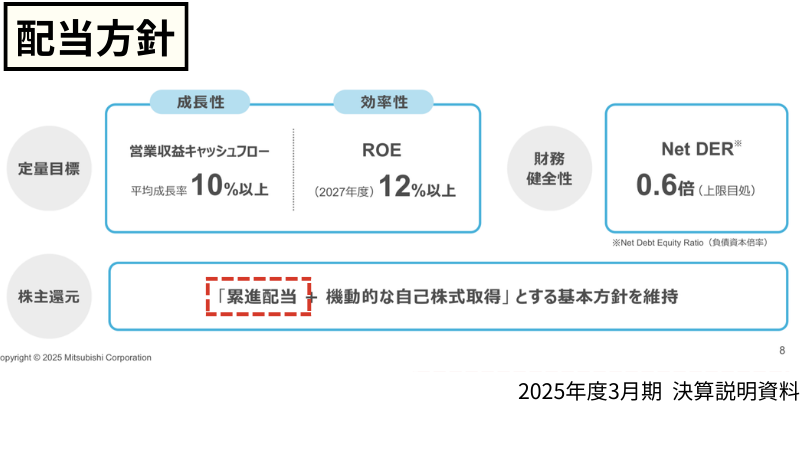

| 配当方針 | 累進配当 | 累進配当を基本方針 |

▼三菱商事の買い時分析

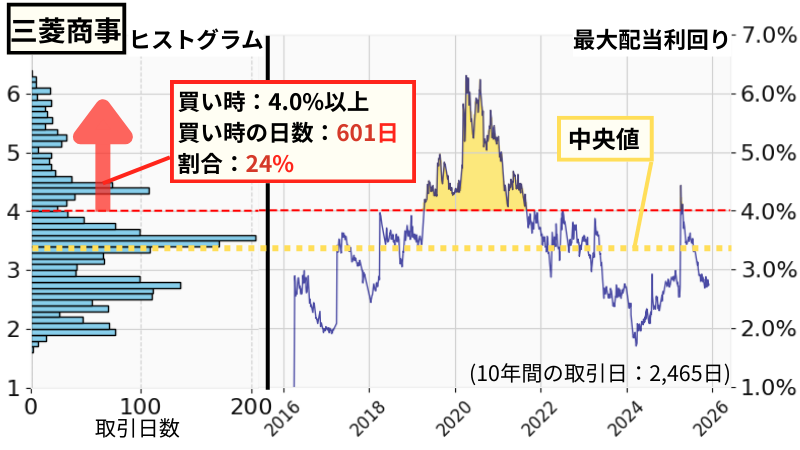

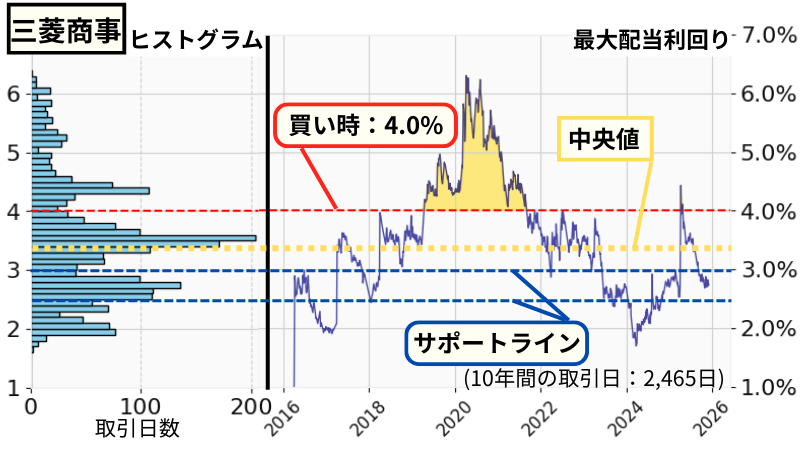

- 買い時 4.0%以上

- 4.0%以上で購入できた日数は、601日

10年間(2,465日)のうち、24%の営業日

▼三菱商事の競合比較

| 項目 | 三菱商事 | 伊藤忠商事 | 三井物産 | 丸紅 | 住友商事 |

|---|---|---|---|---|---|

| 概要 | 8058 プライム | 8001 プライム | 8031 プライム | 8002 プライム | 8053 プライム |

| 国際会計基準へ移行 | 2014年3月期 | 2014年3月期 | 2014年3月期 | 2013年3月期 | 2011年3月期 |

| 売上高 | ジグザグなお、右肩上がり | ジグザグなお、右肩上がり | 17年から上昇傾向 | 減少傾向 | 右肩下がり |

| EPS | 右肩上がり | 右肩上がり | 右肩上がり | 右肩上がり | 右肩上がり |

| ROE | 10.33% | 15.74% | 11.93% | 14.19% | 12.36% |

| PBR | 1.57倍 | 2.16倍 | 1.53倍 | 1.81倍 | 1.23倍 |

| 自己資本比率 | 43.6% | 38.0% | 44.9% | 39.4% | 40.0% |

| 配当金の推移 | 減配あり | 11期連続増配 | 減配あり | 減配あり | 減配あり |

| 配当性向 | 41.8% | 32.5% | 32.6% | 31.4% | 28.0% |

| 配当方針 | 累進配当 | 累進配当 | 累進配当 | 累進配当 | 累進配当 |

【初めての方へ】2つの分析方法を解説

三菱商事の解説をする前に、私が行っている2つの分析方法について紹介します。

配当株投資で成功するために、分析を行う目的は次の2つです。

- 企業分析から、優良な企業を選ぶ

- 買い時の分析から、高値掴みをしない購入タイミングを決める

上場企業約4,000社の中から、「配当金も株価も成長する優良企業」を見つけます。売上高やROEなどを項目ごとに分析し、基準値を満たす企業を選びます。

どれだけ優良企業であっても、高値掴みは配当金と資産の成長にとってマイナスです。高値掴みを避けるため、データに裏づけられた買い時を判断します。

「企業分析」で優良企業を見つける

4,000社ある膨大な日本企業の中から、分析する価値のある有望な企業だけに絞り込みます。

5つの条件で、足切りをする

- ROE(自己資本利益率)8%以上(収益性)

- 自己資本比率 20%以上(財務健全性)

- 配当性向 50%以下(配当金の持続性)

- 配当利回り 2%以上(最低限のリターン)

- 平均売上高成長率 0%以上(成長性)

この5つの条件は、「配当金」と「資産」の成長を狙うための最低ラインです。企業の「稼ぐ力・安定性・成長性」をバランス良く見ることで、優良企業の候補を効率的に見つけ出します。

次に、候補の中から下記の項目をチェックし、それぞれ評価をします。

| 項目 | 優秀 | 良 | イマイチ or NG |

|---|---|---|---|

| 売上高 (企業の収入) | 安定した右肩上がり | ジグザグでも右肩上がり | 右肩下がり |

| EPS (稼ぐ力) | 右肩上がり | 横ばい | 右肩下がり |

| ROE (収益性) | 12%以上 | 10%以上 | 8%以下 |

| PBR (純資産に対する割安さ) | 1倍以下 | 1倍〜1.3倍 | 1.3倍より上 |

| 自己資本比率 (財務健全性) | 60%以上 | 30%以上 | 20%未満 |

| 配当金の推移 | 連続した増配傾向 | 増配傾向 | 減配実績あり |

| 配当性向 (増配余力) | 30%以下 | 50%以下 | 50%以上 |

| 配当方針 | DOE、累進配当 | 配当性向を目標 | 設定なし |

売上高・EPS・配当金の推移を重視しつつ、多くの項目で良い評価を獲得している企業が、優良企業となります。ROE・PBRや自己資本比率は、ビジネスモデルが影響するため業種による傾向があります。1社の分析だけで判断せず、競合比較することが重要です。

長期的に安定かつコツコツ成長している企業を評価します。

企業分析の詳細については、下記の記事で解説しています。

【再現性あり】失敗しない配当株の選び方|初心者がハマる高配当の罠を解説

「買い時の分析」で、高値掴みを避ける

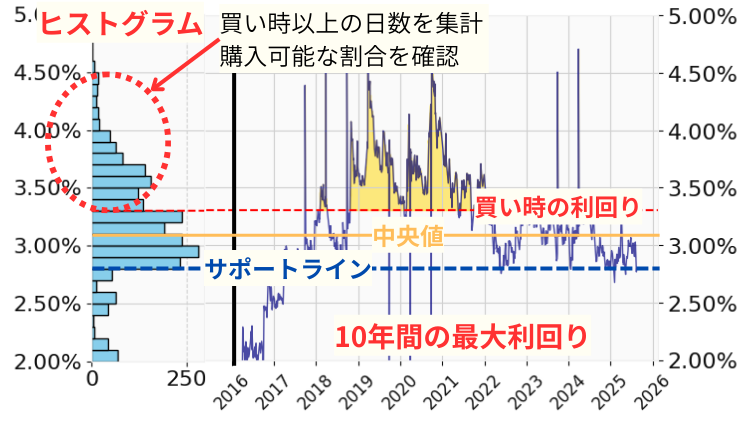

優良企業を厳選したうえで、高値掴みを避けることが重要です。10年間の配当利回りを2つの方法で分析して、根拠のある買い時を配当利回りから特定します。

- 10年間の全体を分析:高値掴みを避けた買い時を決める。

- 暴落時の分析:暴落時の最安値、「最大配当利回り」を確認する。

10年間分ある配当利回りのデータは、Pythonで解析しています。

10年間の全体を分析

各取引日の最低株価と実績配当金のデータを使用して、「最大配当利回り」と「ヒストグラム」をグラフ化します。

「買い時の利回りで購入できる日は、10年間で何日あったか?」を統計的に評価し、高値掴みをしない「買い時」を決めます。

- 最大配当利回りのグラフ

- 10年間の配当利回りにおける、中央値とサポートライン(投資家に意識されている利回り)を確認

- ヒストグラム

- 利回りごとの取引日数をカウント。サポートライン以上で、購入できた日数の割合を計算する。

▼参考例:グラフとチェックリスト

- 中央値

- サポートライン

- 買い時の利回りで、購入できた日は何日あるか

次に、暴落時の最大利回りを確認します。暴落の基準として、サーキットブレーカーの発動を目安にしています。

暴落時の分析

サーキットブレーカーが発動した、下記タイミングの最大利回りを確認します。

- 2020年3月

新型コロナウイルスによるショック - 2024年8月

日銀の金融政策変更によるショック - 2025年4月

米国のトランプ関税によるショック

株を購入するタイミングは、10年間の分析で決めた買い時まで、株価が下がったときです。買い時からさらに株価が下がったときに、追加で購入を行います。暴落時の最大利回りになるまで株価が下がった場合、購入予定の株数まで購入します。

高値掴みのリスクを避けるため、購入するタイミングは3回に分散します。

買い時と購入タイミングの分散については、詳細を下記の記事で解説しています。

【データで判断】配当株投資の「買い時」を解説|高値掴みを避ける分析法

三菱商事の企業分析

三菱商事の足切り条件を評価します。日本企業4,000社の中から、「配当金と株価が成長する優良企業の候補」を絞り込みます。

▼足切り条件で、三菱商事を評価

| 項目 | 合格基準 | 三菱商事 |

|---|---|---|

| 収益性 | ROE 8%以上 | 10.3% |

| 財務健全性 | 自己資本比率 20%以上 | 43.6% |

| 配当金の持続性 | 配当性向 50%以下 | 41.8% |

| 最低限のリターン | 配当利回り 2%以上 | 3.0% |

| 成長性 | 売上高成長率 0%以上 | 9.3% |

(2025年12月)

すべての項目で、基準を合格しています。本物の優良企業か確かめるために、より詳細な分析を行います。

三菱商事の概要:資源・非資源のハイブリッド商社

三菱商事は、日本を代表する総合商社(5大商社)の筆頭格です。世界90の国と地域に拠点を持ち、約1,700の連結事業会社と共にビジネスを展開しています。

- 天然ガス・総合素材・石油化学:エネルギーや素材の安定供給。

- 金属資源:原料炭や銅など、圧倒的な収益源。

- 産業インフラ・自動車:世界中でのインフラ開発や自動車バリューチェーン。

- 食品・コンシューマー・電力・複合都市開発:ローソンなどの身近なサービスから都市開発までを担う。

利益成長の中核は「金属資源」ですが、近年は「非資源分野(コンビニ、再エネ、自動車)」の強化を進めています。市況に左右されにくい、バランスの取れたポートフォリオの構築を目指しています。

- 幅広い事業ポートフォリオ

- 総合商社のビジネスモデルは、単なる「貿易」から「事業投資」へと進化しています。資源価格が高いときは資源で、不況時はディフェンシブな生活産業で稼ぐ、といったバランスの取れた事業を展開しています。

ローソンをKDDIと共同運営することで、多角的なサービスを展開しています。

- 国際会計基準への移行

- 2014年3月期から国際会計基準に準拠した決算発表を行っています。売上高などの基準が大きく変更。そのため、企業分析を行う際は、2015年3月期からのデータで分析を行います。

- 累進配当

- 三菱商事は2016年の中期経営計画で、減配を行わず配当維持または増配を行う「累進配当」を宣言しました。株主還元の透明性が非常に高く、安心して長期保有できる銘柄としての地位を確立しています。

- 資源価格の変動リスク

- 最大の懸念点は「資源価格の変動」です。石炭や銅、原油の価格が下落すると、業績にダイレクトに影響します。近年は非資源分野の利益割合を高めることで、このリスクをコントロールしようとしています。

三菱商事の属する卸売セクター(総合商社)について解説します。

卸売セクター(総合商社)の特徴は?

- 景気敏感株

- 世界景気や為替の影響を強く受けます。景気が良いときは爆発的に利益が出ますが、不景気には弱含む傾向。

- インフレ・円安に強い

- 資源権益を持っているため、インフレ(モノの値段が上がる)局面では利益が増えます。また、海外収益が多いため、円安は業績の追い風になります。

- 投資の神様「ウォーレン・バフェット」が認めた企業

- 米国の著名投資家ウォーレン・バフェット氏率いるバークシャー・ハサウェイが、三菱商事を含む日本の5大商社株を大量保有し、買い増しを続けていることで世界的にも注目を集めています。

売上高○:ジグザグだが上昇傾向、20兆円規模

売上高のポイントをチェック【Click🔍】

売上高は、企業の成長性を示す指標であり、事業投資および配当金の源泉です。株価および配当金の成長性を判断する上で、安定した売上の成長が重要。

- ◎:長期で連続した綺麗な右肩がり

- ○:長期で右肩上がり

- ×:成長していないor減少傾向

売上高 18兆6,176億円(2025年3月期)

国際会計基準に移行した2015年からの売上高を評価します。短年では大きく増減していますが、長期的には右肩上がりで上昇しています。

EPS◎:2016年の赤字から回復、右肩上がり

EPSのポイントをチェック【Click🔍】

EPS=純利益÷発行済み株式数

1株あたりの利益を示す指標。

企業の使命は、EPSを成長させることです。事業投資などで純利益が下がると、一時的にEPSも下がります。EPSの成長は増配期待につながるため、長期での増加傾向が重要。

- ◎:一時的な上下があっても増加傾向

- ○:横ばいで推移

- ×:減少傾向

EPS 245.5円(2025年3月)

2016年3月期の「創業以来初の赤字」です。資源価格の暴落により巨額の減損を出しています。 しかし、赤字を受けて経営方針が見直され、翌年度から累進配当制度を導入しました。

景気敏感セクターのため増減が大きく、2021年3月期には新型コロナの影響で減少しています。しかし、翌年には回復させ、長期では右肩上がりで上昇しています。

ROE○:目標の2桁(10%以上)を維持

ROEのポイントをチェック【Click🔍】

ROE=純利益÷自己資本×100

自己資本をいかに効率的に使って利益を出しているかを示す指標。

ROEが高いほど「収益性」の高い企業、日本企業の平均ROEは8〜9%(大和総研)です。一方、自己資本が少ない(=借金過多)ため、ROEが高い場合に注意。

- ◎:12%以上

- ○:10%以上

- △:8%以上

- ×:8%未満

ROE 10.33%(2025年3月)

2016年の赤字とコロナショック時を除き、8%以上を維持しています。「中期経営戦略」において「ROE二桁維持」を目標に掲げており、資本効率を意識した経営が定着しています。

PBR△:バフェット効果等で上昇、1.57倍

PBRのポイントをチェック【Click🔍】

PBR=株価÷1株あたりの純資産

企業の保有する純資産に対して、株価の割安さを示す指標。

PBR1倍以下は、企業の純資産に対して企業価値が低い状態(例:1万円の入った財布が、1万円以下で売られている状態)。PBRが高い場合でも、企業評価として問題はない。

東証はPBR1倍以下の企業に改善策を要請している(日本経済新聞)。そのため、1倍以下の企業は、企業価値を上げるために増配や自社株買いが期待できます。

- ◎:1倍以下

- ○:1〜1.3倍

- △:1.3倍より上

PBR 1.57倍

長らく割安で放置されており、PBR1倍割れが当たり前でした。バフェットの大量保有ニュースや東証のPBR改善要請により株価が上昇。現在は1.5倍付近で推移しています。

自己資本比率○:43.6%、商社としては健全

自己資本比率のポイントをチェック【Click🔍】

自己資本比率=純資産÷総資産×100

企業の「財務健全性」を示す指標。

自己資本比率が高いほど借金が少なく倒産リスクが低いため、不況時でも配当を維持しやすい安定性があります。大規模な事業投資により一時的に借金が多くなることがあるため、傾向も合わせて確認することが重要。

- ◎:60%以上

- ○:30%以上

- △:20%以上

- ×:20%未満

自己資本比率 43.6%(2025年3月)

商社はビジネスモデルとして、借入が大きくなる傾向があります。そのため、自己資本比率は低くなりがちですが、40%を超えており財務健全性は非常に高いです。

配当金×:2016年に減配、累進配当で成長

配当金のポイントをチェック【Click🔍】

配当金は、配当株投資における最終目標。

長期で安定的に成長している企業を厳選。原則、過去に減配や無配転落をしていない企業を選びます。ただし、世界的な経済ショック(コロナショックなど)により、短年のみ減配している企業は、よく分析して判断します。

- ◎:安定的、連続的な増配傾向

- ○:断続的に長期で増配傾向

- ×:減配or無配実績がある

1株配当金 100円(2025年3月)

2016年に減配を行っています。しかし、翌年から累進配当制度を導入し、右肩上がりで増配しています。2021年のコロナショック時には、EPSが減少したものの減配せずに乗り切っています。配当金は、10年で4.3倍(23.3円→100円)に成長。

増配率(10年平均)

増配率を計算した結果、10年平均増配率(CAGR)は15.68%です。

▼10年平均増配率(CAGR)の計算式

15.68%=(100円÷23.3円)(1÷10年)−1

増配率の計算とポートフォリオの運用について、こちらで詳細を解説しています。

配当性向○:30%前後で推移、余力あり

配当性向のポイントをチェック【Click🔍】

配当性向=配当金の支払い総額÷純利益×100

配当金の継続可能性を示す指標。

減配することなく継続が可能か、増配する余力が残っているかを判断します。配当性向100%で利益の全てを配当金に当てている状態、100%以上で借金or貯金から支払っている状態です。

- ◎:30%以下

- ○:50%未満

- ×:50%以上

配当性向 41.8%(2025年3月)

無理のない範囲で配当を出しており、増配の余力があります。EPSが減少した2021年には、配当金を維持して120%程度まで増加。しかし、翌年には20%程度まで戻しています。

配当方針◎:累進配当の継続

配当方針のポイントをチェック【Click🔍】

企業と株主の約束であり、企業の還元姿勢を確認します。IR資料をチェックし、意味のある配当方針を掲げていること重要です。配当金の維持や成長に関連した方針を評価し、「安定的な配当を継続する」といったお気持ち表明の方針は評価しません。

- ◎:累進配当制度やDOE制度など

- ○:配当性向を目標にしている

- ×:明確な配当方針がない

累進配当を基本方針(2025年度:決算説明資料)

「減配せず、配当維持または増配を行う」という累進配当を導入しています。さらに、自社株買いも機動的に実施しており、還元姿勢が高い企業です。

企業分析のまとめ:ポートフォリオの主力企業

ここまでの分析内容について、まとめます。

| 項目 | 評価 | 内容 |

|---|---|---|

| 業種 | 景気敏感 | 卸売 (総合商社) |

| 売上高 | 右肩上がり | ジグザグしながら、上昇傾向 |

| EPS | 右肩上がり | 16年に赤字あり |

| ROE | 10.33% | 上げ下げが激しい |

| PBR | 1.57倍 | 5年平均値以上 |

| 自己資本比率 | 43.6% | 概ね30%以上を維持 |

| 配当金 | 減配あり | 16年に減配 |

| 配当性向 | 41.8% | 30%前後を推移 |

| 配当方針 | 累進配当 | 累進配当を基本方針 |

三菱商事は、ポートフォリオのコアになる「優良企業」です。

2016年に「資源価格の暴落から、はじめての赤字および減配をしている」ことが、マイナスポイントになります。しかし、近年は非資源ビジネス(コンビニ、再エネ、自動車)」の強化を進め、どんな環境でも利益を出せる体制を整えています。

減配直後に発表された中期経営計画から、「累進配当制度」の導入が始まっています。「2度と赤字および減配をしないという、強い意志」を感じます。三菱商事は長期的に持ち続け、配当を受け取りながら成長を享受できる優良な銘柄です。

- 三菱商事に行った優良企業を見つける企業分析は、【銘柄スカウター】で効率的になります。銘柄スカウターの使い方10選はこちら。

三菱商事の買い時分析

三菱商事の配当利回りを分析し、買い時を決めます。

- 10年間の全体を分析:高値掴みを避けた買い時を決める。

- 暴落時の分析:暴落時の最安値、「最大配当利回り」を確認する。

三菱商事の買い時は、配当利回り4.0%以上

10年間で、取引可能な営業日は2,465日ありました。配当利回りの中央値は3.4%です。

ヒストグラムから取引日数が集中している利回り、最大配当利回りの山谷から、市場が意識しているサポートラインを設定します。

- 中央値より下:2.5%、3.0%

- 中央値より上:4.0%

それぞれの配当利回りで、分析をします。

- サポートライン 2.5% ×

- 購入できた日数:2,014日

10年間(2,465日)で、81.7%の取引日数

→81.7%の購入タイミングは多い、高値掴み - サポートライン 3.0% ×

- 購入できた日数:1,516日

10年間(2,465日)で、61.5%の取引日数

→61.5%の購入タイミングは多い、高値掴み - サポートライン 4.0% ○

- 購入できた日数:601日

10年間(2,465日)で、24.4%の取引日数

→買い時と判断

バフェット効果で株価が上がっています。4.0%のチャンスは減っていますが、暴落時には到達する水準です。

新型コロナショックのとき、5.8%まで下落

暴落時につけた株価の最安値から、最大利回りを計算します。暴落の基準として、サーキットブレーカーが発動したときの最大利回りを確認します。

- 新型コロナウイルスによるショック

- 最大利回り:5.8%(2020年3月)

- 日銀の金融政策変更によるショック

- 最大利回り:2.9%(2024年8月)

- 米国のトランプ関税によるショック

- 最大利回り:4.4%(2025年4月)

新型コロナショックおよびトランプ関税ショックの時、4%を超える利回りまで下落しています

まとめ:【2025年度版】購入タイミングの株価

買い時分析の結果

- 買い時:4.0%(601日、24.4%の取引日)

- 暴落時の最大利回り:5.8%(2020年3月)

分析した配当利回りから、三菱商事における購入タイミングの株価を計算します。2025年度の予定配当金1株あたり110円を使用。

- 買い時 4.0%

- 配当金110円、利回り4.0% → 株価2,750円

- 暴落時の最大利回り 5.8%

- 配当金110円、利回り5.8% → 株価1,897円

買い時の株価2,750円まで下落したときに、1回目の購入を行います。暴落時には1,897円まで下がることがあると覚悟し、タイミングを分散して購入をします。

- タイミングを分散する購入方法について、こちらで解説しています。

三菱商事の競合比較

三菱商事の直接的な競合となる、総合商社の5社を比較します。

▼三菱商事の競合比較

| 項目 | 三菱商事 | 伊藤忠商事 | 三井物産 | 丸紅 | 住友商事 |

|---|---|---|---|---|---|

| 概要 | 8058 プライム | 8001 プライム | 8031 プライム | 8002 プライム | 8053 プライム |

| 国際会計基準へ移行 | 2014年3月期 | 2014年3月期 | 2014年3月期 | 2013年3月期 | 2011年3月期 |

| 売上高 | ジグザグなお、右肩上がり | ジグザグなお、右肩上がり | 17年から上昇傾向 | 減少傾向 | 右肩下がり |

| EPS | 右肩上がり | 右肩上がり | 右肩上がり | 右肩上がり | 右肩上がり |

| ROE | 10.33% | 15.74% | 11.93% | 14.19% | 12.36% |

| PBR | 1.57倍 | 2.16倍 | 1.53倍 | 1.81倍 | 1.23倍 |

| 自己資本比率 | 43.6% | 38.0% | 44.9% | 39.4% | 40.0% |

| 配当金の推移 | 減配あり | 11期連続増配 | 減配あり | 減配あり | 減配あり |

| 配当性向 | 41.8% | 32.5% | 32.6% | 31.4% | 28.0% |

| 配当方針 | 累進配当 | 累進配当 | 累進配当 | 累進配当 | 累進配当 |

全体を見ると、経営方針や業績が似ている傾向があります。5社とも累進配当を配当方針に設定しており、株主還元姿勢が強い業界です。この中からトップ争いをしている3社(三菱商事・伊藤忠商事・三井物産)に絞って、比較の詳細を深掘りします。

三菱商事vs伊藤忠商事vs三井物産を比較

総合商社のトップ3は、それぞれ独自の強みと特徴を持っています。それぞれのポイントを整理して、比較します。

三菱商事:売上・総資産1位、圧倒的な「総合力」

- 特徴

- 最大の特徴は、資源分野(エネルギー、金属資源など)と非資源分野(食品産業、自動車産業など)の両方に事業を拡大している点です。特定の事業に依存せず、安定して利益をだす事業ポートフォリオを構築しています。

- 強み

- サプライチェーンの上流から下流まで、事業分野だけでなく商流の全体を網羅しています。さらに液化天然ガスの事業において世界トップクラスの競争力があり、大きな収益源となっています。

- 投資判断

- 「迷ったら先ずは三菱商事」と言えるほど、長期保有のメインとなる銘柄です。 資源高の恩恵も受けつつ、不況時にも底堅い、バランスの良さがあります。

伊藤忠商事:売上高2位、安定の「非資源」

- 特徴

- 非資源分野である生活消費関連(食料、繊維、住生活、情報・金融)に強みを持ち、景気の動向に業績が左右されない特徴があります。ファミリーマートを筆頭に、消費者の生活に近いビジネスを展開しているため、「ディフェンシブ」な性格を持っています。

- 強み

- 資源分野の利益割合が低いため、原油価格などが暴落しても業績へのダメージが限定的です。三菱商事や三井物産が「2016年に資源価格の暴落による赤字および減配」をした中、伊藤忠商事は黒字かつ減配なしで乗り切っています。

- 投資判断

- 安定的な成長を求めている場合、選択肢になります。「商社株は欲しいが、リスクは極力取りたくない」という人にオススメになります。

三井物産:売上高3位、「資源最強」の商社

- 特徴

- 事業ポートフォリオにおける資源(金属資源・エネルギー)の割合が高く、資源価格が高騰すると爆発的な利益を叩き出します。 近年ではヘルスケアやウェルネス分野など、非資源分野の強化も進めています。

- 強み

- 鉄鉱石・原油・天然ガスなど資源分野において優良権益を多数保有しているため、競争力が非常に高いです。世界的にインフレが進んだ2022年から23年において、圧倒的な収益性を出しました。

- 2022年:ROE 17.98%

- 2023年:ROR 18.89%

- 投資判断

- 資源価格の変動により、業績の上げ下げが大きくなる傾向があります。そのため、いい時は株価の大幅な上昇を期待できます。今後、「世界的にインフレが続き、エネルギー価格は下がらない」と考えるならば、ポートフォリオに組み込む選択肢になります。

どれか1社に絞らず、3社ともポートフォリオに組み込むことを目指しています。

まとめ:ポートフォリオのコアとして保有

最後に、今回の分析の結論をまとめます。

【👍魅力的なポイント】

- 事業のバランスを強化し、収益基盤が底堅い

- 累進配当を取り入れ、安心して長期保有ができる

- バフェットも認め、大量保有する注目企業

【⚠️注意すべきポイント】

- 景気敏感であり、資源価格の暴落や景気後退の影響を大きく受ける

- 減配実績があるため、利益が減少した際の動向をよくチェックする

【📝投資判断】

三菱商事は、「ポートフォリオのメインとして保有できる優良企業」です。総合商社の競合企業は、似たような業績・経営方針を掲げています。ポートフォリオのセクター内で、三菱商事・三井物産・伊藤忠商事をバランスよく保有することを目指しています。

【⏳買い時】

買い時は「配当利回り4.0%以上」(株価2,750円 ※2025年度配当110円の場合)です。この水準は10年間で24.4%の取引日しか到達しておらず、高値掴みを避けられます。

今回のような詳細な企業分析は、難しく感じるかもしれません。しかし、適切なツールを使えば、誰でもスマホ1台10分で優良企業を見つけ出すことができます。

この記事の分析も、マネックス証券の「銘柄スカウター」を活用しています。無料で使える強力なツールなので、あなた自身の力で次の三菱商事を見つけるために、ぜひ使い方をマスターしてみてください。

また、次の記事で。

⚠️当サイトは、情報提供が目的であり特定銘柄を推奨しておりません。投資判断は、自己責任でお願いします。